6-НДФЛ за 3 квартал (9 месяцев) 2023 года представляет собой декларацию, использующуюся юридическими лицами и ИП, выступающие налоговыми агентами (НА), для информирования ИФНС о выплатах в пользу сотрудников и подоходном налоге, который был при этом удержан с граждан.

Порядок заполнения расчёта утверждён решением ФНС РФ № ЕД-7-11/753@ от 15 октября 2020.

- 6 НДФЛ: что изменилось?

- 6 НДФЛ: кто сдаёт

- Куда отправлять 6 НДФЛ за 3 квартал 2023 год

- Сроки сдачи отчетности

- Штрафы за несвоевременную сдачу

- Что изменилось в 6 НДФЛ по отчётности для сдачи в 2023 г.

- Пошаговое руководство по формированию расчёта за 3 кв. 2023

- Титульная страница

- Раздел 1

- Раздел 2

- Бывшая справка 2 НДФЛ в составе отчёта

- Нулевой 6-НДФЛ

- Образец заполнения и формы для скачивания

- Нетипичные условия для налогообложения: как быть

- Социальные пособия при уходе в декретный отпуск

- Предоплата по контракту

- Помощь пожилым людям

6 НДФЛ: что изменилось?

Решением ФНС РФ № ЕД-7-11/845@ от 28 сентября 2021 скорректирована ранее действующий образец. В приказе описаны новые правила заполнения отчёта 6-НДФЛ за 2023 г. для НА.

С начала текущего года в расчёт включается справка о выплаченных гражданам доходах и снятии подоходного налога с физлиц (старая 2 НДФЛ). Однако сдается НА теперь этот вид отчётности в виде вложения № 1 к 6 НДФЛ ежегодно по окончании календарного года, не поквартально.

Читайте также: Заполнение формы РСВ за 3 квартал 2023: сроки сдачи + образец бланка за 9 месяцев

6 НДФЛ: кто сдаёт

Согласно пункта 2 статьи 230 Налогового Кодекса Российской Федерации формируют и передают отчёты все ЮЛ и ИП, выплачивающие физлицам зарплату или оплачивающие услуги, работы по гражданско-правовым договорам. Сдача расчётов 6 НДФЛ обязательна для НА, работающих в России. За несвоевременное предоставление отчётов предусмотрены штрафы.

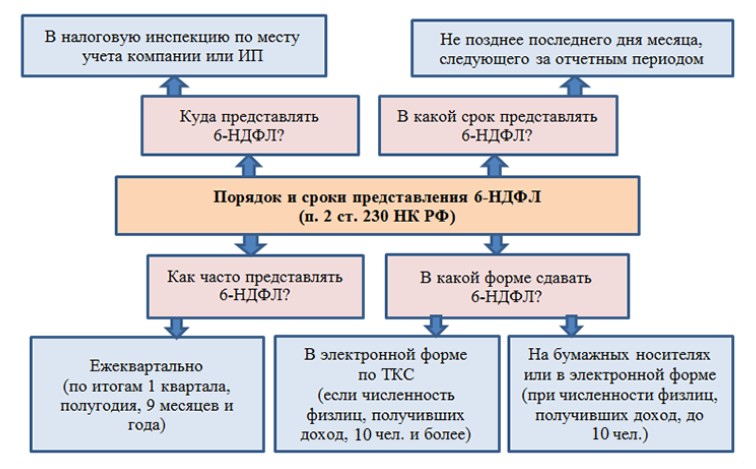

Куда отправлять 6 НДФЛ за 3 квартал 2023 год

Получателем расчётов является территориальное отделение ФНС. ООО, у которых есть зарегистрированные филиалы, имеют право выбрать госорган для отправки отчётов, если основное предприятие расположено в другом регионе или МО.

Для этого они должны проинформировать все ФНС о своём выборе, где зарегистрированы, в том числе имеющие обособленные подразделения (ОП). Для этого надо отправить до начала налогового периода письмо по форме, предусмотренной решением федеральной службы налоговиков № ММВ-7-11/622@ от 6.12.2019.

Предприниматели – налоговые агенты расчёты 6-НДФЛ за 3 квартал 2023 года представляют в свои территориальные инспекции.

Формат отчёта и принцип оформления зависит от количества физических лиц, получивших деньги или подарки:

- Через интернет при условии, что за квартал НА перечислил деньги больше, чем десяти гражданам.

- Если НА проводил платежи в пользу небольшого числа физлиц (до 10), то имеет право представить расчёт на бумаге.

Величина снятого с граждан НДФЛ вписывается в руб., а выплаченные суммы денег – в руб. и коп.

Сроки сдачи отчетности

Все НА передают в контролирующие госорганы 6-НДФЛ в месячный срок после завершения квартального интервала. Исключение существует лишь для отчёта за 4 квартал, который считается годовой отчётностью, законом РФ предусмотрено более продолжительное время – 2 месяца, то есть сдается до 1 марта после завершения календарного года.

В таблицу сведены сроки сдачи 6-НДФЛ в 2022 году:

| Отчётный период | Крайняя дата, когда надо сдавать отчёты |

| 1 кв. 2023 | 30 апреля 2023 |

| 2 кв. 2023 | 31 июля 2023 |

| 3 кв. 2023 | 31 октября 2023 |

| 4 кв. 2023 | 1 марта 2024 |

Начиная с 1 января все показатели раздела 2 формируются нарастающим итогом.

Штрафы за несвоевременную сдачу

За несвоевременную отправку в ИФНС формы 6 НДФЛ на налоговых агентов накладывается штраф. НА, ежемесячно запаздывающим со сдачей отчёта, наложат санкции на сумму 1000 рублей. Такая норма установлена п. 1.2 ст. 126 НК России. На руководителя и главного бухгалтера, виновных за непредоставление расчёта, накладывается штраф в размере от 300 до 500 р. Наказание предусмотрено частью 1 ст. 15.6 КоАП РФ.

Руководитель территориальной ФНС имеет право наложить арест на расчётные счета налогоплательщика, не сдавшего вовремя отчётность.

При выявлении ошибок и некорректности информации в представленном отчёте, юрлицо наказывается на 500 руб. Поэтому главным бухгалтерам нужно предельно внимательно заполнять бланки, желательно сдавать необходимые формы вовремя. Когда представляется расчёт на бумаге, вместо отправки по интернету по специальным защищенным каналам, то штрафная санкция составит 200 р. (ст. 119.1 НК РФ).

Что изменилось в 6 НДФЛ по отчётности для сдачи в 2023 г.

На титульной странице переименованы поля. Сейчас период представления изменён на отчётный, вместо налогового нужно выбирать текущий год, соответствующий календарному.

В случае ликвидации организации либо прекращения деятельности ИП, у которых были наемные работники, на первой странице в позиции «Отчетный период» указывают один из шифров:

- «34» — при формировании за полный годовой интервал;

- «51» — если ликвидировано ООО в 1 кв.;

- «52» — то же во 2-м кв.;

- «53» — закрылись в 3-м кв.;

- «90» — прекратили работать в 4-м квартале.

Правопреемники реорганизованных организаций обязаны предоставлять расчёты, в том случае, если до завершения реорганизационных мероприятий компанией не было отправлено. Порядок формирования отчёта при этом нужно соблюдать:

- Указывается ИНН и КПП НА сверху первой страницы.

- Используется шифр 215 в строке «месторасположение или постановки на учёт».

- В позиции «НА» отмечается юрлицо, которое реорганизовалось или ОП.

- В формате преобразования или прекращения деятельности указывается один из кодов, выбор точного шифра зависит от типа проведённых мероприятий*.

*Коды, соответствующие виду реорганизации:

- «0» ликвидация,

- «1» преобразование,

- «2» слияние,

- «3» разделение,

- «5» присоединение,

- «6» разделение, но одновременно присоединяется к другому юрлицу.

В регламент заполнения внесены также изменения, которые зависят от размера налогового агента, сдающего 6 НДФЛ:

- Крупные налогоплательщики указывают КПП, прописанный в свидетельстве о постановке на учет в ИФНС по адресу офиса юридического лица, а не по месту, где был зарегистрирован как крупнейший плательщик налоговых сборов.

- Предприятия, не относящиеся к первой группе, пишут в поле «Код местонахождения или постановки на учёт» цифру 214.

На первой странице (титул) новой формы 6 НДФЛ вписываются полностью сведения с приказа о назначении директора или доверенности, который подтверждает полномочия законного представителя. Уже с расчётов за 1-й кв. 2021 г. бланк отчёта стал объединенным с 2-НДФЛ.

Пошаговое руководство по формированию расчёта за 3 кв. 2023

Актуальный для многих бухгалтеров вопрос: как заполняется 6 НДФЛ на новом бланке? Когда НА выплачивает сотруднику или физлицу доход, то у него автоматически возникает обязательство по подготовке расчёта 6-НДФЛ для сдачи в ИФНС. При этом выплаченная сумма, количество переводов, способ выплат не имеют значения.

Несмотря на то, что этот вид отчётности введён уже давно, по поводу оформления у бухгалтеров постоянно возникают вопросы. К тому же, внесён целый ряд поправок, которые нужно учитывать при составлении расчёта 6 НДФЛ за 3 квартал 2023 г.. Поэтому разберём детально порядок составления.

Как правильно заполнить главному бухгалтеру 6-НДФЛ? Для прояснения ситуации рассмотрим на примере получение сотрудниками заработной платы. Такие выплаты являются самыми распространенными, по сравнению с остальными. Всё нужно делать в определённой последовательности.

Расчётный бланк состоит из разделов, в нём есть:

- Титульная страница.

- Раздел 1. Указываются данные лишь за отчётный отрезок времени, без предыдущих показателей.

- Раздел 2. Итоговые цифры вписываются по нарастанию.

Бывший 2 НДФЛ, теперь стал приложением № 1. Составляется при подготовке отчётов за 4 кв., в нём присутствуют данные о суммах, выплаченных гражданам (по каждому физлицу отдельно), соответствуют той информации, которую раньше указывали в старых справках.

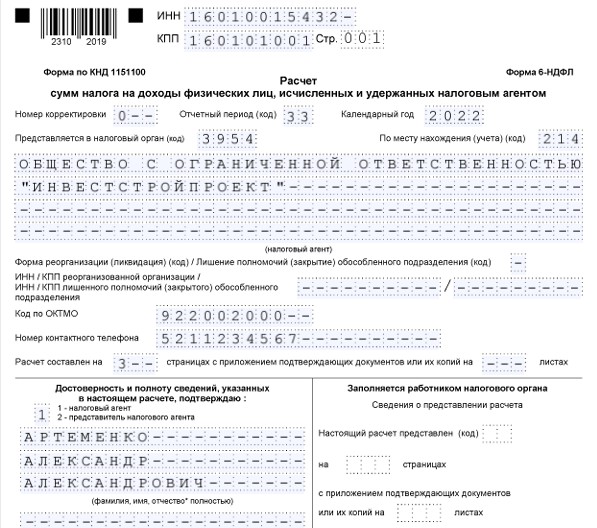

Титульная страница

На главной странице пишется полное название налогоплательщика, а также ИНН, КПП НА, составляющего расчёт. Когда отчётность формируют филиальные подразделения, ставится их КПП. При первичной передаче документа за отчётный квартал в позиции «Номер корректировки» указываются нули.

При заполнении формы 6 НДФЛ в уточненных расчётах ставится цифра, показывающая порядковый номер сдаваемой корректировки (изменение данных, ранее переданных в ИФНС).

Временной интервал для формирования показателей по доходам и удержаниям, произведенных налогоплательщиком в пользу физлиц, для предоставления 6-НДФЛ – квартальный. Коды 4-х отчётов (поквартальных), сдаваемых в течение 2023 г., следующие: 21, 31, 33, 34.

Налоговый период для предоставления данных о выплатах физлицам соответствует календарному году. В выделенное поле для показа конкретного квартала расчёта, ставятся указанные ранее шифры. Надо обязательно вписывать код ИФНС, для которого предназначен отчёт, состоящий из 4 знаков:

- первые 2 — № региона;

- вторые 2 — кодировка территориального органа, в котором состоит на учёте налоговый агент.

По позиции «Место расположения или постановки на учёт» определяется, какое предприятие сдает отчёт. Полный список кодов есть во вложении 2 в указанном ранее приказе ФНС.

Самые часто используемые для юрлиц цифры: по территориальной принадлежности, соответствующей месту постановки на учёт – 214, для ОП – 220. У индивидуальных предпринимателей свои коды: по адрес регистрации – 120, по ведению бизнеса – 320.

Указывается шифр ОКТМО (классификатор муниципалитетов) и контактный телефон НА. В соответствии с информацией ФНС, описывающей регламент формирования расчёта, указывается код МО, в котором по территориальной принадлежности в налоговый орган поставлено на учёт юрлицо или филиальная структура.

Довольно часто физическим лицам выплачиваются деньги, например, премия или заработная плата, не только подразделениями, но и головным предприятием. При таком варианте составляется одновременно два отчёта с указанием соответствующих источникам выплат шифров по классификатору муниципальных образований.

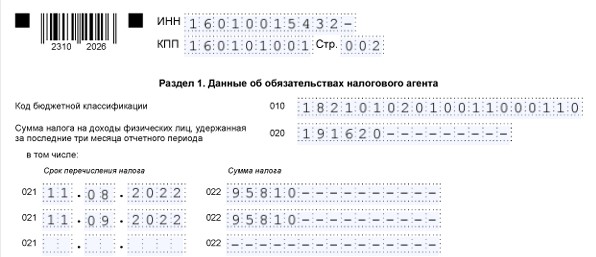

Раздел 1

Существующий на сегодня регламент подготовки 6-НДФЛ за 3 кв. 2023 г. предписывает показывать в первой части отчёта (р.1) величину налогового удержания либо возврата сотруднику в данный отрезок времени (1-й кв). Раньше в бланках такие сведения не отражались. Правилами формирования отчётности поясняются, какие суммы надо указывать по стр. 030 р. 1 расчётной формы, это налоги, возвращенные НА гражданам.

В обновлённый бланк не нужно вписывать конкретные дни переводов денег, удержаний подоходного налога.

Для заполнения отчёта понадобится следующая информация:

- Выплаты сотрудникам заработной платы.

- Наличие или отсутствие налоговых вычетов, величина льгот.

- Календарные даты, установленные на предприятии для выдачи зарплаты.

- Суммы, выплаченные за отчётный квартал, с датами.

Особенность заполнения 6-НДФЛ по зарплатам состоит в том, что есть переходящие выплаты. Например, заработная плата начисляется за июнь 2023 г. по табелю за количество отработанных дней, а выплачиваются деньги позднее, в соответствии с внутренними актами компании. Как правило, эти дни по календарю относятся к следующему месяцу, соответственно попадают в отчет за 3 кв. 2023 года.

Сведения указывают следующим образом:

- В соответствии со ст. 226 НК РФ срок для перечисления удержанного НДФЛ установлен не позднее следующего дня, когда был выплачен доход (поле 021).

- Для платежей по больничным листам и отпускным – последняя дата месяца, в котором они перечислялись. Реальный день перевода денег при этом неважен. Такой порядок установлен письмом ФНС № БС-4-11/19702@ от 1 декабря 2020.

- В поле 022 указывается сумма, подлежащая перечислению, из поля 021.

- Доходы, имеющие один единый срок, показываются одной общей суммой.

- В поле 030 отражается величина НДФЛ, которая была возвращена сотруднику в 3 кв.

- В позиции 031 указывается дата возврата денег, в 032 — возвращенный налог.

Если появляется вопрос по вычислению итоговой суммы, снятого с физлиц НДФЛ, для отражения в бланке отчёта, нужно просуммировать подоходный налог со всех выплаченных гражданам доходов в отчётном квартале.

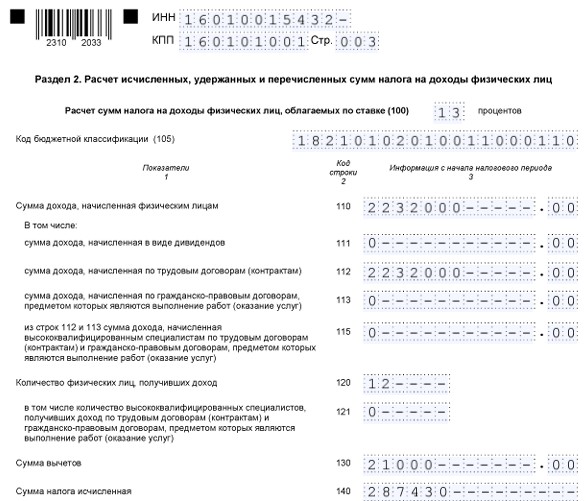

Раздел 2

Налоговые удержания, исчисляемые с фонда оплаты труда сотрудников, работающих по трудовым соглашениям, а также с физлиц, предоставляющих сервис и выполняющих подряды, рассчитываются по ставкам: 13, 15, 30 и 35%. Начиная с 1.01.2021 г. введен более высокий процент налога (15), применяется для показателей доходности, превышающих 5 млн руб. за годовой отрезок времени. В случае удержания НА НДФЛ по различным %, формируется отчёт в разрезе ставок.

В поле 110 вписывается итоговая величина зарплат сотрудников за период с 1 июля по 30 сентября 2023 г., а также оплаченные листы нетрудоспособности, платежи на отпуск, иные выплаты, без учёта льгот и налоговых уменьшений. Далее:

- По стр. 140 отражается удержанный с зарплаты персонала НДФЛ.

- Величина вычетов показывается в поле 130.

- В строке 160 – сумма налоговых удержаний, рассчитанная за первый квартал. Она может не совпасть с показателями стр. 140.

- В стр. 170 вписывается налог, не удержанный в течение отчётного периода.

Так бывает, когда НДФЛ невозможно снять с подарка, переданного физическому лицу, не получающего заработную плату у НА.

В строки 110 и 112 не нужно включать зарплату, начисленную за март, выплаченную в апреле 2023 года. Сумма ЗП и дата уплаты налога с неё указывается в разделе 1, а в строке 160 р. 2 показывается удержанный НДФЛ.

В ячейках без показателей ставятся прочерки, в том числе на титульном листе. Если даже в бланке есть длинные строки, например, для наименования юрлица, во все пустые пробелы проставьте чёрточки.

Бывшая справка 2 НДФЛ в составе отчёта

Начиная с 2021 года вместо бланка 2 НДФЛ сдаётся приложение № 1. Работодатели заполняют справки о доходах на всех сотрудников только по окончании календарного года, а не ежеквартально, как расчёт по форме 6 НДФЛ.

Нулевой 6-НДФЛ

Отчётность сдается в ИФНС по месту нахождения и постановки на учёт по форме 6-НДФЛ с того времени, когда юрлицо или ИП признается налоговым агентом, то есть начинает выплачивать доходы гражданам. Если в течение квартала не начисляется зарплата и не переводятся физическим лицам суммы по договорам ГПХ, то сдавать расчёт не нужно. Такое правило прописано в письме ФНС РФ № БС-4-11/4901 от 23 марта 2016.

Если в календарном году выплачены деньги физлицу хотя бы один раз, например:

- заработная плата,

- материальная помощь,

- за оказание услуг,

- работы по подряду,

- по больничному листу,

то формируется отчет.

Составляется нарастающим итогом, суммы из 1-го, 2-го, 3-го кварталов сохраняются по накопительному принципу. Нулевой отчетности 6 НДФЛ в принципе не существует, при отсутствии за весь календарный год выплат зарплатного характера, отчётность не сдаётся.

Это касается и такого случая: допустим, в прошлом году предприятие было налоговым агентом, а в текущем 2023 г не выплачивало доходы сотрудникам, то расчёт по форме 6 НДФЛ в ИФНС подавать не нужно.

Несмотря на то, что, работодатель не обязан объяснять налоговикам отсутствие выплат и причины утраты статуса НА, желательно направить в налоговую инспекцию письмо о том, что не сдается отчёт 6-НДФЛ. Уведомление составляется в произвольной форме, подписывается руководителем.

Образец заполнения и формы для скачивания

Бланк расчёта 6 НДФЛ вы можете скачать бесплатно на нашем сайте. За 3 квартал 2023 г. сдается по представленной на портале новой форме КНД 115100. Пример заполнения 6 НДФЛ в приложении по ссылке ниже. ИНН и остальные показатели чисто условные, вписаны только для демонстрации правила оформления.

Нетипичные условия для налогообложения: как быть

Иногда возникают обстоятельства, которые нельзя считать стандартными. В такие моменты формировать отчёты 6-НДФЛ непросто, возникает стопор у неопытных бухгалтеров, при подготовке бухгалтерских документов.

Рассмотрим некоторые варианты подобных обстоятельств.

Социальные пособия при уходе в декретный отпуск

Начиная с 1 января 2021 года, больничные листы оплачиваются фондом социального страхования напрямую получателям. Иногда работодатели производят компенсационные выплаты своим сотрудникам, планирующих скоро стать мамами.

Особенности отражения таких сумм в отчётной форме будут следующими:

- Декретные считаются по закону доходом сотрудницы, но не облагаются подоходным налогом, не указываются в форме отчёта.

- Доплата, сделанная работнице перед уходом в декретный отпуск, до размера реального фонда оплаты труда не относится к категории социального пособия, поэтому удерживается с выплаты подоходный налог и фиксируется в отчёте.

В строчке 021 указывается срок перевода налогового удержания. Он соответствует следующему дню, когда были перечислены деньги сотруднице. А в поле 022 — сумма подоходного налога, удержанная с доплаты, подлежащая перечислению.

Предоплата по контракту

Когда оформляются договора ГПХ или иные контракты, соглашения между юридическими лицами, выступающими в качестве заказчиков и гражданами, выполняющими работы, в условиях может присутствовать предоплата. Такие авансовые платежи – это не одно и то же, что авансы, выдаваемые трудоустроенным сотрудникам.

Любая предоплата, перечисленная исполнителю, считается доходом, следовательно показывается в отчётности 6-НДФЛ. Такой порядок прописан в письме № 03-04-06/46733 Минфина РФ от 21 июля 2017.

Помощь пожилым людям

Бывшие работники, достигшие пенсионного возраста, иногда получают подарочные наборы или материальную помощь. Особенности отражения таких вознаграждений в отчёте 6 НДФЛ:

- ценовой параметр выданного подарка указывается по строке 110;

- при вычислении НДФЛ разрешается применить вычет, но в пределах 4 тыс. руб. за календарный год, показывается в поле 130;

- начисление налога вписывается в стр. 140, считается с остатка (после вычитания от цены подарка и суммы льготы) по 13%;

- в 1 разделе отчёта надо детализировать: «подарочный» доход, в поля 021-022 ставятся нули, когда пенсионеру реальные деньги не передаются, поэтому невозможно снять налог.

По окончании календарного года суммы НДФЛ, не удержанные НА, показываются по строке формы отчёта.