Приобретение основных средств за денежную плату – самый популярный способ поступления внеоборотных активов в организацию. Приходуется такой объект проводками на сумму всех потраченных на приобретение денег.

На начальном этапе важно правильно определить соответствие купленного имущества критериям отнесения к основным средствам.

Какой актив можно признать ОС?

Приобретенная за плату ценность может быть включена в состав основных фондов, если:

- Объект будет длительно эксплуатироваться.

- Объект не будет потребляться, как МПЗ.

- Актив не будет продаваться по крайней мере в ближайший год, как это происходит с товаром.

- Имущество планируется применять для получения прибыли.

- Стоимость приобретения не менее установленного организацией лимита (в пределах 40 тыс.руб. для бухучета, для налогового этот показатель возрастает до 100 тыс.руб.).

Важно! Задача бухгалтера – установить наличие обозначенных критериев и верно идентифицировать купленную ценность.

Если критерии не соблюдаются, то объект можно признать либо материалом, либо товаром без амортизационных начислений.

Какие документами оформляется поступление?

Покупается объект у поставщика за определенную, заранее оговоренную плату. Цена актива прописывается в договоре поставки или купли-продажи. В момент передачи имущественной ценности покупателю составляется акт приема-передачи. Как правило, стороны формируют бланк акта по типовой форме:

- ОС-1 – для единичных объектов, отличных от недвижимости;

- ОС-1а – исключительно для передаваемых сооружений;

- ОС-1б – если приобретается за плату несколько активов идентичного типа.

Если принимается оборудование на складе без использования в качестве ОС, то используется акт поступления ОС-14.

Заполненный двумя сторонами передаточный акт служит основным документом, на основании которого возможно оприходовать объект как основное средство.

Учет таких затрат производится на основании документов:

- накладные;

- акты оказания услуг, работ.

Покупка ОС включает расходы на оплату стоимости по договору, а также иные траты сопутствующего характера – транспортные, монтажные и другие.

На полученный объект заводится инвентарная карта ОС-6.

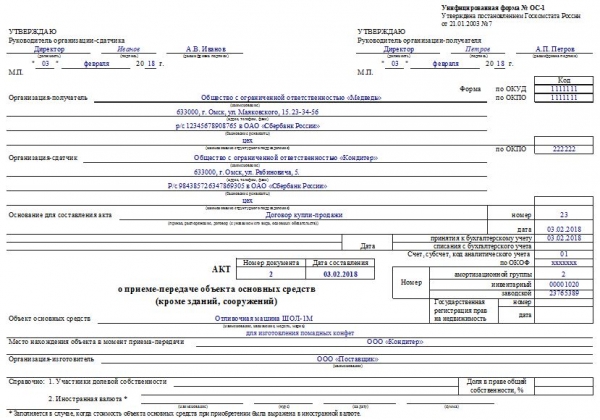

Заполнение ОС-1

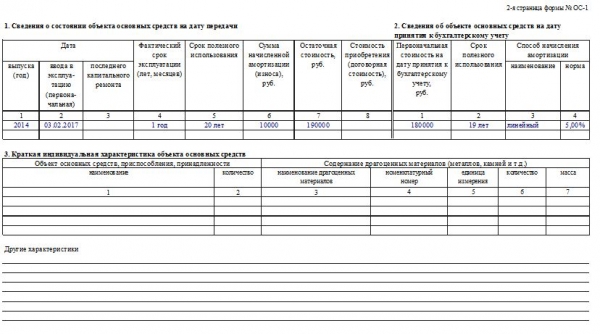

Передаточный акт оформляют для каждой стороны. Бланк ОС-1 содержит несколько разделов, оформление которых зависит от того, был ли объект ранее в эксплуатации или не был. На новые основные средства первый раздел заполнять не нужно, здесь приводятся данные только по бывшим в употреблении активам — период использования, начальная стоимость.

Второй раздел заполняется в экземпляре принимающей стороны, приводятся данные на день принятия к учету — стоимость, срок полезного использования с учетом показателей первого раздела.

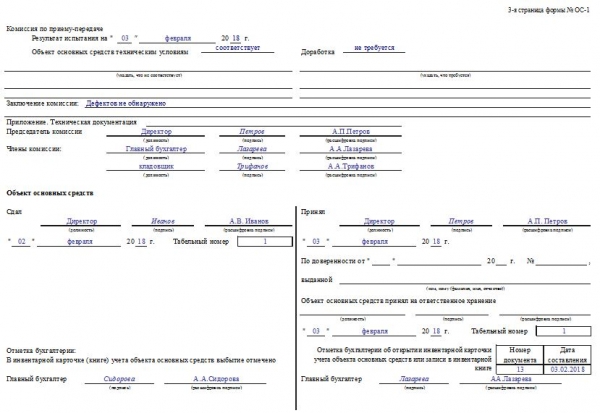

Оформленный бланк акта ОС-1 подписывается обеими сторонами.

Пример заполнения акта приема-передачи основного средства:

Пример оформления ОС-1 в excel — скачать.

Бухгалтерский учет

Купленная ценность должна быть оприходована по стоимости, называемой первоначальной. Это сводный показатель, включающий не только ту цену покупки, что обозначена в договоре поставке, но и все связанные расходы компании по приобретению за плату актива.

Первоначальную стоимость при покупке формируют:

- стоимость, перечисляемая продавцу при покупке – обозначена в договоре (вычитается НДС, если предоставлен счет-фактура, и ОС будет применен в облагаемой НДС деятельности);

- налог на добавленную стоимость по цене покупки, если основное средство не предназначено для налогооблагаемой НДС деятельности;

- оплата транспортных услуг;

- расходы, связанные со сборкой и доведением актива до формы, пригодной к эксплуатации;

- пошлины и сборы, если таковые имеются;

- дополнительные расходы, например, на командировку, если для покупки ОС направляется сотрудник в другую местность.

На начальном этапе поступления основного средства за плату собираются все затраты, имеющие отношение к купленному объекту. Сбор отражается по дебету счета 08 – это специальный вспомогательный промежуточный счет, который позволяет подвести итоги всем тратам и посчитать суммарную стоимость купленного основного средства с учетом всех расходов.

Важно! Фактические расходы на приобретение имущества формируют начальную стоимость по дебету 08 счета.

Учет оформляется бухгалтерскими записями по дебету 08 в корреспонденции со следующими счетами:

- 60 – расходы на непосредственно оплату по договору за актив;

- 60 – расходы по услугам сторонних лиц (транспортные, монтажные, пусконаладочные);

- 70, 69 – з/плата и страховые начисления персонала, если доведением до нужного состояния занимаются сотрудника организации;

- 71 – если объект покупает командируемый сотрудник.

После учета всех совершенных затрат по покупке объекта, его нужно оприходовать, для чего выполняется единственная проводка – сумма всех расходов переводится с кредита 08 в дебет 01 (проводка Д01 К08), где основное средство и будет числиться до момента, когда понадобиться его списать или передать другому лицу.

Проводки при приобретении за плату ОС

Таблица с проводками:

| Операция | Дебет | Кредит |

| Цена поставщика за объект отражена во вложениях в актив | 08 | 60 |

| Учтены услуги сторонних организаций (транспортирование, сборочно-наладочные работы) | 08 | 60 |

| З/плата собственных рабочих предприятия, занимающихся доведением объекта до нужного состояния учтена во вложениях | 08 | 70 |

| Включены во вложения начисленные на з/плату страховые взносы | 08 | 69 |

| Отражено выделение НДС по всем затратам, связанным с покупкой основного средства | 19 | 60 |

| Актив оприходован как основное средство по сумме всех трат | 01 | 08 |

Бухгалтерский учет при других способах поступления основных средств:

Пример

Условия примера:

Куплено основное средство – фотопринтер за 118000 (НДС = 18000).

Доставила его транспортная фирма за 1180 (НДС = 180).

Проводки для данного примера:

| Сумма | Операция | Дебет | Кредит |

| 100000 | Учтена цена, заявленная поставщиков в договоре, без учета добавленного налога | 08 | 60 |

| 18000 | НДС выделен из цены поставщика и отражен отдельно | 19 | 60 |

| 1000 | Учтены услуги транспортной фирмы | 08 | 60 |

| 180 | Выделен налог из транспортных услуг | 19 | 60 |

| 118000 | Перечислена безналичная оплата поставщику за основное средство по договору | 60 | 51 |

| 1180 | Перечислена оплата транспортной фирме | 60 | 51 |

| 101000 | Поставлен на приход фотопринтер как основное средство | 01 | 08 |

| 18180 | НДС направлен к возмещению | 68 | 19 |

Особенности оприходования актива, бывшего в эксплуатации

Если компания покупает основное средство, бывшее в употреблении, то, в целом, бухгалтерский учет такого актива ничем не отличается от заявленного для объектов, не бывших в эксплуатации. Проводки по учету ранее использованных ОС те же самые.

Единственное отличие — это возможность сократить срок полезного использования на тот временной период, в течение которого он работал у предыдущего хозяина. Время эксплуатации можно узнать из передаточного акта, который стороны составляются в момент покупки. Если формируется типовой бланк акта, то данная информация приводится в первом разделе. Срок выражается в месяцах и отнимается от СПИ, который можно установить для объекта, согласно Классификации ОС.

Важно! Уменьшить срок полезного использования для принятого бывшего в эксплуатации основного средства можно, если продавец — это организация или ИП. У таких лиц есть возможность документом подтвердить реальный срок работы ОС.

Амортизацию по бывшему в употреблении активу при этом нужно будет начислять с учетом уменьшенного срока эксплуатации.

Возможна ситуация, что бывший в использовании объект исчерпал свой СПИ, то есть у продавца он отработал весь выделенный для него полезный срок по классификации. Тогда СПИ можно определить самостоятельно с учетом техники безопасности.

Особенности принятия у физического лица

Если основное средство покупается у гражданина без образования ИП, то сделка регулируется двусторонним договором купли-продажи, составленном между компанией-покупателем и продавцом — физическим лицом. При необходимости договор дополняется передаточным актом.

Допустимо также заменить договор с актом на один документ — закупочный акт.

В бухучете основное средство приходуется в обычном порядке на основании проводок, указанных выше.

Если ОС был в эксплуатации, то уменьшить его СПИ не получится. Срок нужно устанавливать, согласно Классификации полный.

Что касается налогов, то с выплаты физическому лицу за купленное у него основное средство:

- не нужно удерживать НДФЛ,

- не нужно отчислять страховое обеспечение;

- невозможно выделить и возместить НДС.

Учет при УСН доходы минус расходы

Компании на упрощенном режиме стоимость купленного основного средства включают в свои расходы только после ввода его в эксплуатацию. В отношении недвижимых объектов действует правило учета в расходах только после получения документа о госрегистрации прав на него.

Важно! Порядок учета в расходах затрат на покупку ОС зависит от момента совершения сделки: до перехода на УСН или в момент пребывания на данном режиме.

Если основное средство куплено на УСН:

- в первом квартале — стоимость списывается в расходы четырьмя равными долями в каждом из четырех кварталов текущего года;

- во втором квартале — тремя равными долями в каждом из трех оставшихся кварталов текущего года;

- в третьем квартале — двумя равными долями в каждом из оставшихся двух кварталов текущего года;

- в четвертом квартале — сразу всей суммой.

Если ОС куплено до УСН:

- ранее применялось ОСН — в расходы включается остаточный стоимостный показатель на последний день года перед началом применения УСН по налоговым данным;

- ранее применялось ЕНВД — аналогично в расходы берется остаточная стоимость, но по данным бухучета.

Затраты на основное средство, купленное до УСН, списываются в расходы по следующим правилам:

- СПИ до 3 л. — четырьмя равными долями за первый год работы;

- СПИ от 3 до 15 л. — в первый год работы — 50% стоимости (по 12.5% каждый квартал), во второй год — 30% (по 7.5% за каждый квартал), в третий год — 20% (по 5% ежеквартально);

- СПИ выше 15 л. — в первые 10 лет работы ОС по 10% ежегодно (по 2.5% каждый квартал).

Зачет НДС

Как правило, цена покупаемого объекта включает НДС. Компания не всегда может принять его в вычету. В некоторых случаях налог нужно также отнести во вложения в актив.

Когда НДС подлежит зачету:

- Если основное средство планируется задействоваться в операциях с обложением НДС;

- Есть счет-фактура – ее предъявляет поставщик, причем в с/ф четко должен выделяться налог с указанием ставки;

- Не прошли три года с даты покупки.

Пример: поступление основного средства приходится на 1 квартал 2018 год, заявить на вычет НДС можно не позднее 1 квартала 2021 года.

Если актив нуждается в монтажных работах, то НДС возмещается не ранее квартала, в котором оборудование принято к установке на счет 07. Если имущество в монтаже не нуждается, то на вычет можно заявить не ранее квартала, в котором стоимость основного средства была зафиксирована по дебету 08.

Пример: актив куплен в 1 квартале 2018 года, цена поставщика отражена по дебету счета 08 в 1 квартале 2018 года. Значит, НДС по цене поставщика можно возместить в 1 квартале, показав его в декларации за этот период.

Когда НДС нельзя возместить:

- Если нет счета-фактуры;

- Если объект будет использоваться полностью в необлагаемых НДС операциях.

Такой налог нужно показать в составе вложений в активы – включить в дебет 08.

Возможна ситуация применения ОС как в облагаемых, так и необлагаемых операциях. Тогда нужно выделять долю налога, приходящуюся на оба вида операций. При этом часть НДС будет возмещена (приходящаяся на налогооблагаемые операции, а часть – включена в стоимость основного средства.

Полезное видео

Порядок учета основных средств при покупке — информация для начинающих:

Покупая основное средство, организации нужно учесть в стоимости приходуемого актива все понесенные затраты посредством бухгалтерских проводок. НДС из затрат можно выделить к возмещению, если контрагент предоставил счет-фактуру, а основное средство планируется использовать для операций с начислением и уплатой НДС.

[expert_review_likes style=»button-1-color» size=»m» icons=»thumbs» alignment=»center» show_icon=»1″ show_label=»1″ show_count=»1″ hide_dislikes=»0″ label_like=»Мне нравится» label_dislike=»Не нравится» name=»» link=»» post_id=»»]