В России существует несколько налоговых режимов: упрощенное налогообложение (УСН), общая система налогообложения (ОСНО), патент (ПСН) и т.д. Для не бухгалтера, сложно понять, что такое система налогообложения, и какую лучше выбрать. Рассмотрим, что входит в ОСНО, и с какими другими режимами ее можно комбинировать.

- ОСНО простыми словами

- Как перейти на ОСНО

- Когда выгодно применять ОСНО

- Перечень налогов при ОСНО (ОРН)

- НДС

- Как на ОСНО не платить НДС

- Налог на прибыль

- Налог на имущество

- НДФЛ

- Иные налоги и платежи

- Комбинирование общей системы налогообложения с иными режимами

- Отчеты и налоговые выплаты организаций на ОСНО

- Отчеты и налоговые выплаты ИП на ОСНО

- Заключение

ОСНО простыми словами

ОСНО простыми словами — это традиционный налоговый режим. Если индивидуальный предприниматель или компания не подали в инспекцию заявку на применение специального режима налогообложения, им по умолчанию вменяется общая система.

В общей системе налогообложения заключен не один, а совокупность налогов. Есть небольшие отличия в составе платежей в бюджет у предпринимателей и у фирм. Особенности общей системы налогообложения

Общая система налогов применяется ко всем без исключения: компания на ОСНО не ограничена по уровню дохода, форме собственности, количеству работников, стоимости основных средств. Режим присваивается по умолчанию при создании юридического лица.

Общая система налогообложения для ИП отличается от компании только одним параметром. Он платит налог с доходов физических лиц вместо налога с прибыли.

Отрицательными особенностями общего режима можно считать большое количество отчетности по каждому виду налогов. Общая система подразумевает, что юридическое лицо ведет полный бухгалтерский и налоговый учет, а для компании — это полноценный штат бухгалтерии.

Кто или что является субъектом налогооблажения, описано в статье по ссылке.

Как перейти на ОСНО

Когда ИП или фирма открываются, ОСНО закрепляется как основная система налогообложения, если учредитель не заявил желания перейти на специальную систему налогообложения.

На ОСНО можно вернуться автоматически, если нарушить какое-либо из требований применяемых к спецрежиму.

Например, на упрощенке за год ИП или фирма не может заработать более 200 млн. рублей. Если предприниматель или компания превысили этот лимит, они автоматически возвращаются на общий режим и должны подать соответствующую отчетность. В госбюджет придется заплатить за весь квартал, в котором было допущено нарушение.

К нарушению относят превышение разрешенного количества сотрудников. Для УСН — это среднесписочные 100 человек в год.

Если фирма слетела со спецрежима, то она становится плательщиком НДС задним числом. Она обязана платить налог из своих средств: отдать в бюджет 10 или 20 процентов от цены договора.

Если компания принимает решение про переход на ОСНО в 2023 году, сделать она это сможет только с нового года, заранее уведомив налоговую инспекцию до 15 января 2024 года. Переход не избавляет от обязанности сдать отчетность за прошлый год по правилам предыдущего режима.

Оплату за проданные товары или услуги лучше получить в период применения УСН. Так платеж будет меньше: 6% для объекта “Доходы” или 15% для объекта “Доходы минус расходы”. В некоторых регионах ставки могут быть еще меньше.

Стоит помнить, что убыток, полученный на упрощенке, нельзя учесть как расход при уплате налога на прибыль. Его следует закрыть до смены режима.

Погашение кредиторской задолженности лучше отложить на период после перехода на ОСНО. Эти затраты будут учтены как расходы, уменьшающие платеж в бюджет на прибыль или НДФЛ.

К вычету по НДС можно заявить налог с товаров, купленных на упрощенной системе налогообложения, но не проданных. Сюда можно отнести и иное имущество, которое было приобретено, но еще не использовалось в производстве.

Главные условия:

- затраты на покупку товаров и имущества не были учтены в расчете налоговой базы льготного налога;

- они будут использованы для деятельности, которая подпадает под общий режим.

В данной ситуации выигрывают бывшие спецрежимники по объекту “Доходы”. Для оформления вычета у продавцов следует запросить счета-фактуры и заполнить книгу покупок.

Неважно, по какой причине меняется система налогообложения, компания столкнется с переходным периодом, который начался при одном периоде, а заканчивается при другом.

Когда выгодно применять ОСНО

Из-за массивности налогового учета и обязанности подачи разного рода деклараций микропредприятия выбирают специальные режимы налогообложения, но есть преимущества и в ОСНО. Налог с прибыли не платят компании в сфере медицины и обучения. При нулевой ставке обязанность подавать отчет в налоговую не исчезает.

Если дистрибьютор работает с производителями и поставщиками, которые платят НДС, то ему выгоднее стать “общережимником”. Так он получит больше клиентов, поскольку сможет предоставить им право на налоговый вычет. Плательщики НДС неохотно сотрудничают со “спецрежимниками”, так как знают, что вернуть разницу между уплаченным и начисленным НДС не выйдет. Но об этом ниже.

При импорте товаров можно заявить вычет от разницы внутреннего НДС и налога страны импорта. Но это тоже доступно только работающим на ОСНО.

Обычный режим позволяет не оглядываться на лимиты, установленные спецрежимом ни в заработке, ни в основных средствах, ни в количестве персонала.

Перечень налогов при ОСНО (ОРН)

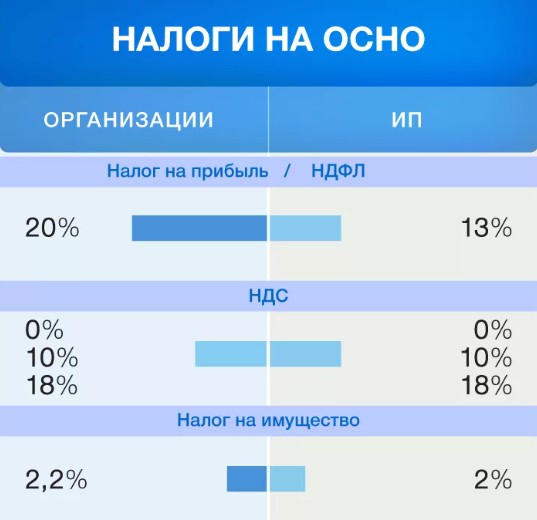

Налоги на ОСНО отличаются в зависимости от того, кто их платит: ИП или компания.

Индивидуальный предприниматель за год оплачивает:

- налог на добавленную стоимость (НДС);

- налог на доходы (НДФЛ);

- налог на имущество.

У компании возникают обязательства по:

- налогу на добавленную стоимость (НДС);

- налогу на прибыль;

- налогу на имущество.

НДС

НДС расшифровывается как “налог на добавленную стоимость”, но эта расшифровка редко дает понимание о сути налогового платежа. НДС — налог косвенный, потому что начисляется сверх стоимости продукта по калькуляции. Де-юре его платит производитель, а де-факто — конечный потребитель.

НДС — это транзит. Сначала производитель-продавец увеличивает реализацию на сумму налога, а потом уменьшает на нее же, чтобы перечислить деньги в бюджет.

У посредника схема усложняется. Теперь он должен бюджету разницу между величиной НДС, которую он уплатил производителю, и той, которая получена от покупателя. Стадий перехода от посредника к посреднику может быть несколько, и на каждом этапе к первоначальной стоимости прибавляется и прибыль дистрибьютора, и НДС.

Для того чтобы вернуть НДС, который уплачен производителю, и выйти на разницу, перекупщик оформляет налоговый вычет после оплаты полного объема НДС от реализации. Такой возможностью может воспользоваться продавец при ОСНО, купивший товар у поставщика, применяющего такой же налоговый режим.

Если поставщик применяет упрощенную ставку, то продавцу придется платить полный объем НДС. Упрощенцу-поставщику придется делать скидку на товар с НДС на процент налога, чтобы стимулировать перекупщика выкупить товар без права на получение вычета.

Ставка, на которую умножается выручка, — общепринятые 20%, а для прописанного списка в Кодексе товаров — 10%. В этом списке можно найти некоторые группы продовольственных товаров (мясо, растительное масло, хлеб, сахар, соль, мука, овощи и т.д.), детские товары (одежда, подгузники, каши, коляски), лекарства.

Как на ОСНО не платить НДС

Первый способ — это изменить сам режим. Если компания или бизнесмен не потеряют клиентскую базу, и она/он подходит под определенные характеристики упрощенного режима налогообложения, то можно выбрать любой спецрежим.

Второй способ — для тех, кто не соответствует параметрам спецрежима и не может не применять общий режим налогообложения. В таком случае за три следующих друг за другом месяца заработок компании не должен превышать 2 млн. рублей. В таком случае фирму освободят от НДС.

Инспекция не применит такую льготу самостоятельно. Ее нужно оповестить о возникшем праве не платить НДС до 20-го числа того месяца, когда предприятие решило освободиться от налога. После одобрения инспекции НДС не платят с 1-го числа этого же месяца.

В инспекцию следует направить выписку из учетной книги продаж. Дополнительно ИП направляет выписку из годовой КУДиР, а компания — из бухгалтерского баланса.

Без НДС можно продержаться ровно 12 месяцев. Лимит в 2 млн. рублей трехмесячного дохода нарушать нельзя. Слететь с режима можно и за одну случайно или осознанно выписанную счет-фактуру.

Спустя год нужно опять заявить об освобождении от НДС, если в этом все еще будет необходимость.

Налог на прибыль

Налог на прибыль в 20% применяют к сумме, полученной после вычета расходов из доходов. Плательщики — только компании, ИП в этом случае государству ничего не должны. Ставка в 0% закреплена за компаниями из сферы образования и медицины.

Если по поводу доходов редко возникают недоразумения, то подтвердить расходы, которые уменьшают доход, бывает сложно. Плательщику нужно доказать экономическую обоснованность расходов — целесообразность и то, что деньги потрачены на производство, — и подтвердить их документами первичной отчетности. Если налоговая найдет ошибки или неточности в документах, расходы могут не засчитать, а значит, платеж в бюджет станет больше.

Часто доходит до судебных разбирательств, когда налогоплательщик не согласен с позицией инспекции о не принятых к учету затратах.

Если компания перешла на ОСНО самостоятельно, то на нее не распространяются ограничения п. 4 ст. 346.13 НК РФ о вновь созданных предприятиях. Аванс по налогу на прибыль она может уплачивать ежеквартально, а не ежемесячно. Бывший упрощенец имеет право выплачивать авансы ежеквартально только при условии, что выручка не превысила в среднем 15 млн. рублей за квартал.

Налог на имущество

За любое недвижимое имущество, состоящее на учете в Едином государственном реестре недвижимости, нужно платить налог. Для индивидуальных предпринимателей с имущественным налогом проще — они приравниваются к обычным гражданам. Налоговая сама рассчитывает сумму обязательства и направляет уведомление на уплату.

Компания обязана рассчитывать налог самостоятельно, опираясь на кадастровую стоимость недвижимости, и подавать декларацию в инспекцию.

Ставки отличаются в каждом регионе. Местное руководство устанавливает ставку для предприятий в пределах 2,2% и дату оплаты.

НДФЛ

Налог с дохода физических лиц положено платить только ИП — здесь государство их опять приравняло к обычным гражданам. Ставка меньше, чем у налога с прибыли — 13%, но принцип расчета такой же. Налог платят с заработка от деятельности бизнеса за вычетом обоснованных затрат, понесенные предпринимателем на производство.

Если доход превысит 5 млн. рублей, то ставка вырастет до 15%. Их будут удерживать с дохода сверх лимита, то есть до 5 млн. применяется ставка в 13%, а на каждый рубль свыше — уже 15%.

В бюджет средства вносят до 25 апреля, июля и октября. Остаточную сумму за год — до 15 июля в следующем году. Когда бухгалтер считает платежи по НДФЛ, он берет выручку и затраты по нарастающей и умножает на процент налога. Из полученной прибыли вычитает все авансы за прошлые периоды.

Иные налоги и платежи

К иным налоговым обязательствам общего режима можно отнести:

- налог на транспорт;

- налог на водопользование;

- налог на землю;

- акциз;

- налоги и сборы из ежемесячного расчета зарплаты работников.

Для каждого есть своя форма отчетности, сроки их подачи и внесения платежей. Эти обязательства возникают, только если есть, что этими налогами обложить.

Комбинирование общей системы налогообложения с иными режимами

Режим ОСНО нельзя комбинировать с другими налоговыми режимами, только с патентом. Патент бизнесмен покупает на какой-либо вид своей деятельности, входящий в перечень ПНС. В таком случае работу бухгалтера усложняет раздельный учет: одна деятельность учитывается по общему режиму, по ней же сдаются отчетности и платятся все виды налогов, а другая — подчиняется патентной системе.

Раздельный учет доходов и расходов не такой уж простой, ведь налоговая инспекция может не согласиться с отнесением того или иного дохода к спецрежиму и настаивать на отнесении его к основной деятельности. Расходы также могут быть понесены на разные направления одновременно.

До 2021 года общий режим можно было совмещать с единым налогом на вмененный доход, но теперь ЕНВД отменен и тема не актуальна.

Отчеты и налоговые выплаты организаций на ОСНО

Для каждого налогового обязательства существует своя форма декларации. ООО на ОСНО будет сдавать:

- декларацию по НДС каждый триместр. Организация сдает отчет до 25 апреля, июля, октября и января. Налог дробят на три равные части и платят в бюджет за квартал каждый месяц до 25 числа. Например, получившуюся сумму налога за второй квартал в 2023 году разбивают на три: в июле платят первую, в августе и сентябре — вторую и третью. Так государство распределяет нагрузку на бюджет компании.

- декларацию по налогу на прибыль нарастающим итогом. Ее сдают за триместр до 28 апреля, июля, октября и января, или ежемесячно тоже до 28, но уже следующего месяца. Налоговый платеж можно перечислять каждый месяц или каждый квартал от прибыли за прошлый месяц или квартал, а можно — ежемесячно по факту прибыли за текущий месяц.

- декларацию по налогу на имущество ООО. Подают до 30 числа месяца, следующего за отчетным кварталом, или полностью за год. Сроки сдачи отчета и объем платежа местное руководство региона устанавливает само.

Отчеты и налоговые выплаты ИП на ОСНО

Общая система налогообложения ИП вобрала в себя те же налоги, что и у компании, кроме налога на прибыль. ИП, применяющий ОСНО, будет отчитываться по:

- декларации по НДС. Все так же, как для компаний: до 25-ых чисел следующего за отчетным кварталом месяца. Ставка и порядок оплаты в госбюджет неизменны.

- декларацию по налогу с доходов физических лиц. Часто упоминаемая форма отчетности 3-НДФЛ подается ИП на ОСНО в инспекцию до 30 апреля, а вот аванс придется платить каждый квартал до 25 апреля, июля и октября. Годовой НДФЛ платят до 15 июля. Форму проще заполнить в электронном виде через личный кабинет налогоплательщика.

- налог на имущество индивидуальному предпринимателю рассчитывает налоговый инспектор и высылает уведомление. Декларации нет, а срок оплаты — до 1 декабря следующего года.

Заключение

Нормативные документы Российской Федерации не содержат определение общей системы налогообложения, каждый налог в этом режиме существует сам по себе, но обязательства по их уплате возникают при неприменении упрощенного режима.

Общий режим налогообложения требует внимания со стороны бухгалтерии и умения не только вести налоговый и бухгалтерский учет, но и быть способным отстоять свое мнение перед инспекторами налоговой, а проверяющие могут вынести заключение об ошибках в налогообложении. Часто последнее слово в этих спорах может сказать только суд.

Однако все макробизнесы применяют именно эту систему налогообложения для ООО, поскольку не могут ограничить свою деятельность лимитами спецрежимов, либо их деятельность не подпадает под требования льготного налогообложения.

Если микропредприятие имеет возможность перейти на упрощенную систему и не потерять клиентов в связи со сменой режима, то ему будет легче вести учетную и отчетную политику.

Режим для небольшого ИП тоже лучше выбрать попроще. В ином случае налоговый учет лучше поручить профессиональным бухгалтерам. Для их удобства разработаны календари, по которым они ориентируются, какие налоги компания платит в этом месяце.

При добровольном переходе на ОСНО компании нужно подумать, какие платежи лучше провести до, а какие после смены режима. Так дебиторскую задолженность целесообразно закрыть до перехода, а вот кредиторская задолженность станет базой для уменьшения налога на прибыль. Ее правильней погасить после смены системы налогообложения.