Одним из способов подготовки налоговой декларации 3-НДФЛ является ее заполнение в программе, подготовленной ФНС. Ее можно скачать непосредственно на сайте налоговой службы, установить на свой компьютер и заполнить необходимые поля и вкладки.

Ниже представлена подробная пошаговая инструкция, которая позволит подготовить отчетность для физических лиц и ИП с помощью программы за 2023 год.

Для 2024 года: Заполнение 3-НДФЛ в программе Декларация 2023.

- Скачать бесплатно с сайта ФНС

- Новая форма 2024

- Сроки подготовки и подачи налоговой декларации

- Как самостоятельно заполнить за 2023 год – инструкция

- Задание условий

- Сведения о декларанте

- Доходы, полученные в РФ

- Если заработок получен от работодателя

- Заполнение при продаже квартиры

- Вкладка Вычеты

- Имущественный при покупке жилья

- Социальный для возврата подоходного налога за обучение, лечение

- Стандартные

- Для ИП (индивидуальных предпринимателей)

- Как сохранить отчет в xml и pdf?

- Как распечатать на другом компьютере?

- Полезное видео

Скачать бесплатно с сайта ФНС

Установочный файл программы можно скачать с официального сайта ИФНС, ссылка на скачивание – налог.ру.

По данной ссылке находится актуальная версия на 2024 год, ежегодно вносятся изменения, поэтому важно скачивать последнюю версию.

Скачивание бесплатно и доступно абсолютно для каждого желающего. Скачивать нужно программу установки, после чего файл запустить – программа установится на компьютер.

Пояснения по установке можно также скачать отдельным файлом.

После того, как программа 3-НДФЛ 2024 установится, нужно ее открыть и приступить к заполнению полей и подготовке декларации.

С помощью данной программы можно заполнить 3-НДФЛ в следующих случаях:

- ИП для декларирования доходов от предпринимательской деятельности.

- Частнопрактикующие лица (адвокаты, нотариусы и прочие) для подачи отчетности по полученному доходу за отчетный год.

- Обычные граждане, получившие доход и обязанные уплатить с него подоходный налог (имеется в виду тот налог, который не удержал работодатель) – например, при получении процентов, дивидендов, продаже имущества.

- Обычные граждане для использования вычета (имущественного, социального, стандартного) и возврата части понесенных расходов (покупка недвижимости, автомобилей, расходы на обучение, лечение).

- Обычные граждане для получения имущественного вычета по проданному имуществу (движимому и недвижимому) – продажа квартир, уплата ипотечных процентов, продажа автомобилей.

Новая форма 2024

Не обязательно применять программу с сайта налог.ру для подготовки декларации 3-НДФЛ. Физическое лицо может скачать форму декларацию в формате excel, после чего заполнить ее на своем компьютере либо распечатать и заполнить вручную ручкой.

Важно при этом скачивать новую актуальную версию декларации, так как регулярно вносятся изменения в бланк.

В 2019 году форма 3-НДФЛ значительно изменилась. Бланк был упрощен, были учтены многочисленные изменения налогового законодательства. Актуальный формат декларации можно скачать ниже бесплатно в excel.

Скачать новую форму 3-НДФЛ на 2024 год – excel (для заполнения за 2023 год).

Инструкции по заполнению данной формы в различных случаях с заполненными образцами декларации:

- при продаже квартиры;

- для ИП;

- для ИП нулевая;

- при покупке квартиры;

- по ипотеке;

- при продаже автомобиля;

- на возврат НДФЛ за лечение.

Сроки подготовки и подачи налоговой декларации

Ограничение по срока подачи 3-НДФЛ установлено только для случаев, когда ИП или физическое лицо желает показать свой доход с целью уплаты НДФЛ (или неуплаты в случае нулевой базы).

ИП, адвокаты, нотариусы, физлица при продаже имущества, получении дохода обязаны подать декларацию 3-НДФЛ для уплаты НДФЛ до конца апреля следующего года.

По доходам 2023 года нужно отчитаться перед ФНС до 30 апреля 2024 года.

Для возврата подоходного налога в связи с использованием любого вида вычета сроки подачи декларации не установлены. То есть обратиться в ИФНС можно в любой день в течение года, следующего за отчетным годом.

Заполненную в программе декларацию можно сохранить в формате xml, после чего распечатать, подписать и подать в налоговую службу в бумажном виде лично или через представителя. Можно отправить документы почтой.

Как самостоятельно заполнить за 2023 год – инструкция

Если для подготовки налоговой декларации выбрана программа ФНС, то ниже представлен пошаговая инструкция по заполнению необходимых вкладок и полей 3-НДФЛ в зависимости от причины ее подготовки и подачи.

Особенности программы декларация 3-НДФЛ 2024:

- Слева находится шесть вкладок, заполнять нужно не все, а только необходимые.

- Некоторые вкладки активируются для заполнения только после задания условий на первой вкладке.

- Начать заполнение следует с верхней вкладки «Задание условий».

- Вторым шагом будет заполнение «Сведений о декларанте» — вторая вкладка.

- Если программой пользуется ИП, то следующий шаг – это оформление вкладки «Предприниматели».

- Если программой пользуется физлицо для уплаты налога с дохода, то нужно заполнить вкладку «Доходы, полученные в РФ» и «Доходы за пределами РФ» при наличии таковых. Если при этом есть право на вычет, уменьшающий базу для уплаты подоходного налога, то заполняется последняя вкладка «Вычеты».

- Если в программе идет подготовка декларации для возврата НДФЛ, то нужно заполнить вкладку «Вычеты».

Задание условий

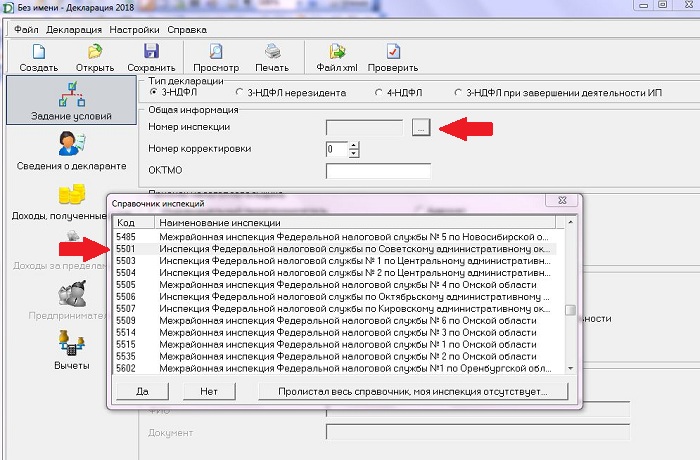

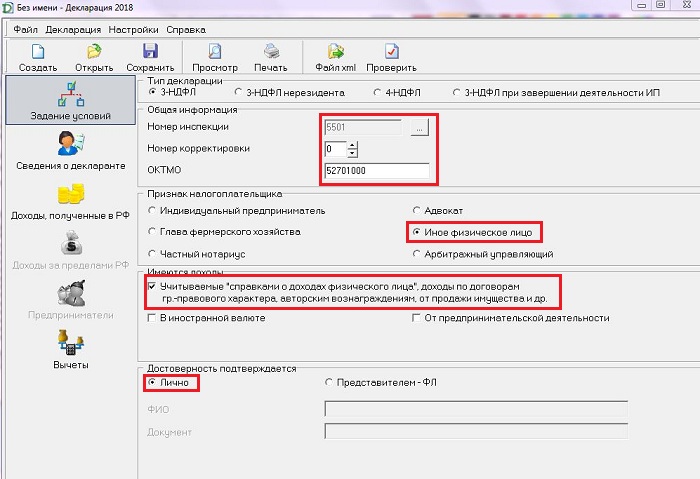

Это первая вкладка, на ней указывается основная информация о налогоплательщике, ФНС, причине подачи 3-НДФЛ.

Нужно убедиться, что вверху отмечен тип декларации «3-НДФЛ».

В общей информации указывается номер ФНС, куда подается отчет – по месту проживания физлица или ИП. Инспекция выбирается после щелчка на многоточие.

Номер корректировки нужно оставить 0, что соответствует первичной подаче.

ОКТМО указывается в соответствии с местом жительства физлица. Если данный номер не известен, то посмотреть его можно в классификаторе ОКТМО.

Признак налогоплательщика – зависит от того, кто подает 3-НДФЛ, отмечается нужный вариант из предложенных.

Имеются доходы – ИП и частнопрактикующие лица отмечают пункт «От предпринимательской деятельности», все остальные отмечают первый пункт. При наличии доходов в отчетном году в иностранной валюте дополнительно выбирается соответствующий пункт.

Достоверность подтверждается – здесь нужно указать, как будет подаваться 3-НДФЛ в ФНС – лично или через доверенное лицо. Во втором случае дополнительно заполняются данные о представителе.

В итоге в заполненном виде данная вкладка программы может выглядеть следующим образом:

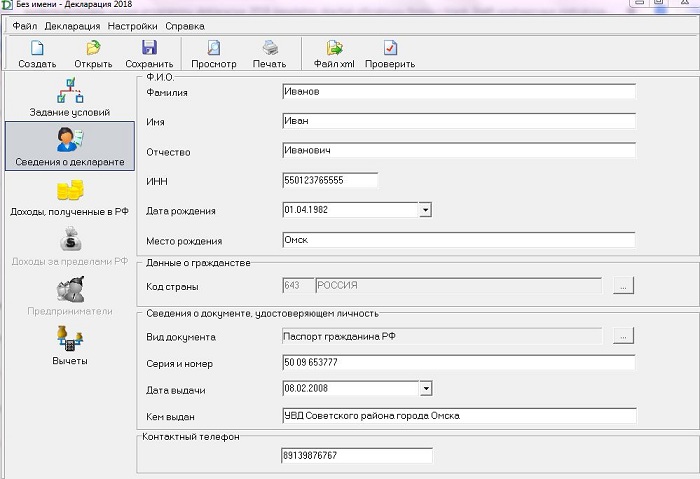

Сведения о декларанте

Это вторая вкладка программы, необходима для заполнения сведений о себе на основании документа, удостоверяющего личность.

Последовательно нужно заполнить:

- ФИО – точно как в паспорте;

- ИНН;

- дата рождения;

- место рождения – как указано в паспорте;

- гражданство – по умолчанию уже указано РФ, если иное, то нужно выбрать по щелчку на многоточие;

- сведения об удостоверяющем паспорте;

- телефон – указывать обязательно, в противном случае налоговый специалист не сможет связаться в случае вопросов и проблем.

В заполненном виде данная вкладка выглядит так:

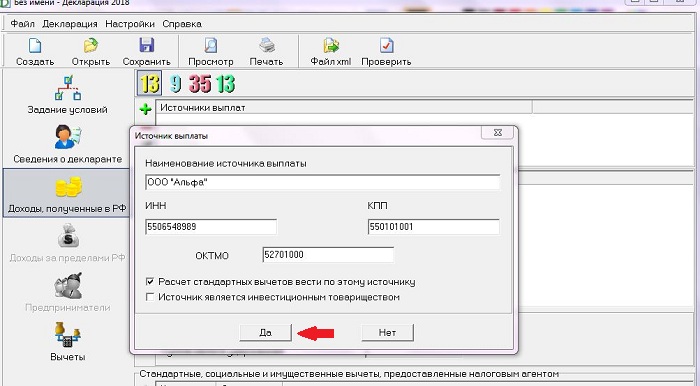

Доходы, полученные в РФ

Третью вкладку программы 3-НДФЛ заполняют физические лица, которые получили в отчетном году доход и желают уплатить с него НДФЛ или сообщить об отсутствии обязанности по уплате ввиду нулевой налоговой базы.

Во-первых, нужно обратить внимание на налоговую ставку – ее можно выбрать из верхнего списка (13, 9, 35, 13). В зависимости от дохода и принадлежности к РФ выбирается нужная ставка. Последняя 13% относится к дивидендам.

В этой вкладке программы нужно заполнить:

- Источники выплат – может быть работодатель, покупатель имущества, организация, выплатившая дивиденды или иное лицо, от которого получен доход.

- В отношении доходов от работодателя заполняется поле ниже, где показывается заработок в разрезе каждого месяца.

- Итоговые суммы заработка и удержанного с него подоходного налога фиксируются ниже.

- При предоставлении работодателем любого вида вычета в отчетном году их величина отражается в поле ниже.

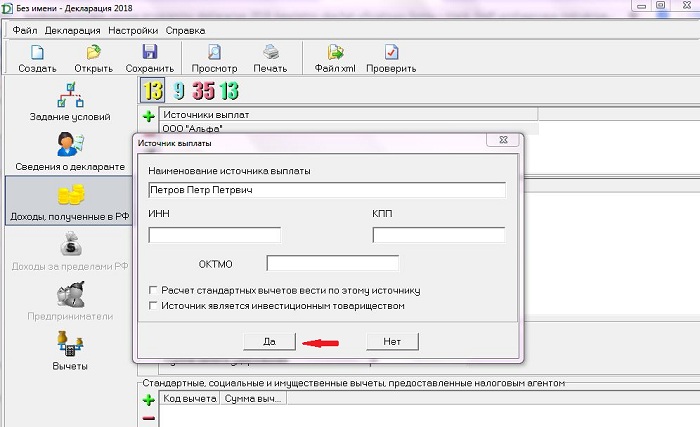

Для добавления источника выплат – нужно нажать на зеленый плюс. В открывшейся вкладе вносится наименование работодателя, ФИО покупателя имущества или название иного лица, от которого получен доход. Для организаций дополнительно вносится ИНН, КПП и ОКТМО. Для физических лиц, выступивших покупателем имущества, достаточно заполнить ФИО.

Если указанный работодатель предоставлял стандартные вычеты в течение года, то нужно поставить отметку в поле «Расчет ст.выч. вести по этому источнику».

Пример заполнения данных об источнике выплат, если это работодатель:

Пример заполнения, если источник выплат – покупатель физическое лицо:

Если заработок получен от работодателя

После заполнения данных об источнике выплат, заполняется поле ниже, где приводятся заработки для каждого месяца отдельно. Информацию нужно брать из справки 2-НДФЛ, которая берется у работодателя.

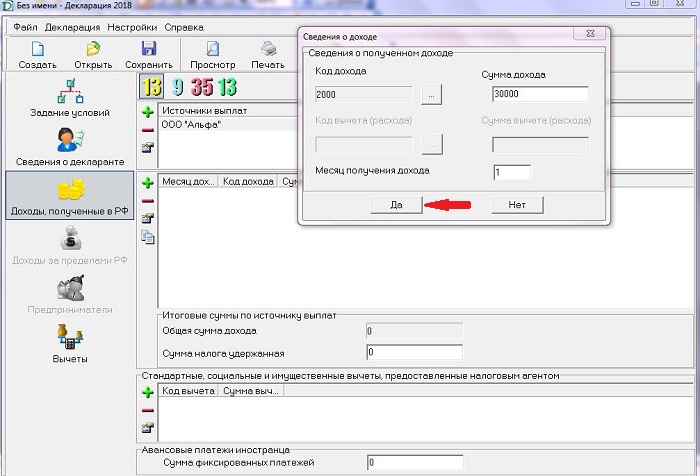

Во вкладке сведения о доходах нужно нажать зеленый плюс для добавления заработка за месяц.

В открывшейся вкладке заполняется:

- код дохода (каждому виду соответствует свой код, для зарплаты 2000, для больничного 2300, для отпускных 2012);

- сумма дохода;

- код вычета и его сумма, если предоставляется;

- порядковый номер месяца.

Данная информация заполняется в программе для каждого месяца, в котором были выплаты от работодателя. Если в одном месяце были доходы по нескольким кодам, например, одновременно были выплачены отпускные и зарплата, то нужно отдельно указать суммы по каждому виду.

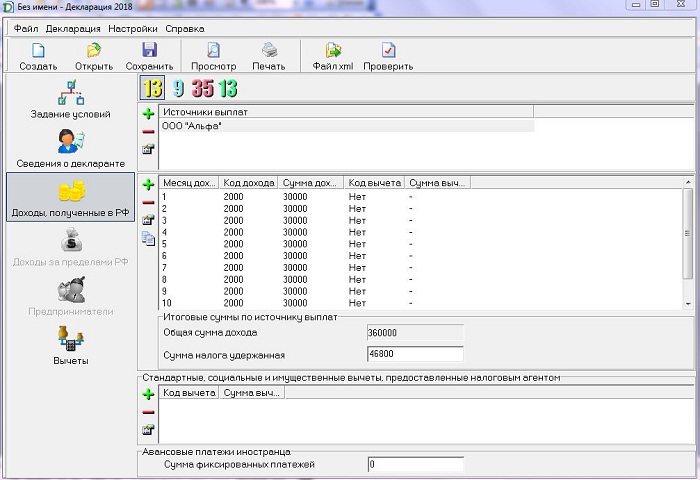

После заполнения сумм выплат по каждому месяцу отчетного года ниже автоматом выведется общая величина заработка за 2023 год.

Налог удержанный заполняется на основании справки 2-НДФЛ (пятый раздел).

Если работодатель предоставлял вычеты, то ниже нужно заполнить соответствующую вкладку. Информацию о вычетах можно найти в четвертом разделе справки 2-НДФЛ. Вычет можно добавить также по нажатию на зеленый плюс.

В итоге после заполнения всех данных на основании справки 2-НДФЛ данная вкладка программы будет выглядеть примерно так:

Заполнение при продаже квартиры

Если налоговая декларация заполняется с целью уплаты НДФЛ при продаже квартир или иного вида недвижимости (земля, дом, дача, комната и т.д.), то источником выплат будет являться покупатель. Чаще всего это физическое лицо, но может быть и организация.

С полученного от продажи дохода нужно заплатить 13 процентов, при этом можно уменьшить подоходный налог к уплате, воспользовавшись вычетом (1 млн.руб. или фактические расходы по приобретению).

Во вкладке программы «Источник выплат» указывается ФИО физ.лица или данные об организации, которая купила квартиру.

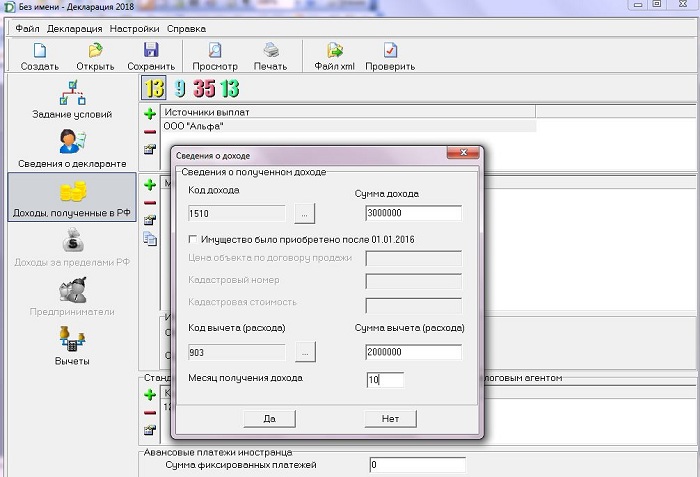

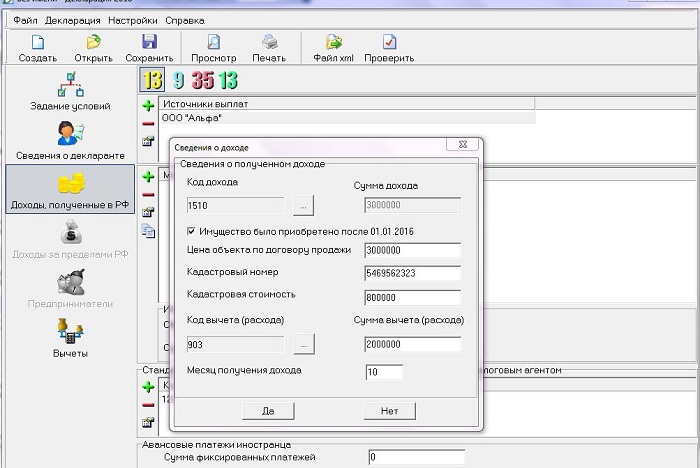

Во вкладке сведения о доходе после нажатия на зеленый плюс выбирается код дохода: при продаже целой квартиры 1510, при продаже доли – 1511.

После указания правильного кода дохода вид вкладки программы 3-НДФЛ меняется.

Если квартира была куплена до начала 2016 года, то справа вносится продажная цена квартиры по договору купли-продажи, ниже указывается порядковый номер месяца, в котором зарегистрирован переход права собственности и вид желаемого вычета (1 млн.руб. или фактические расходы по приобретению).

Пример заполнения:

Если квартира была куплена после 01.01.2021, то ставится ниже отметка в поле «Имущество было приобретено после 01.01.2021». Далее заполняется информация:

- продажная цена по договору купли-продажи;

- кадастровый номер – если известен;

- кадастровая стоимость – если известна;

- вид вычета, который продавец желает использовать (1 млн.руб. или расходы);

- сумма вычета;

- номер месяца получения дохода.

Если окажется, что продажная цена меньше, чем кадастровая стоимость, умноженная на 0.7, то подоходный налог придется платить с кадастровой стоимости, умноженной на 0.7 с учетом вычета.

Пример заполнения данной вкладки программы декларация 3-НДФЛ при продаже квартиры, которая была получена после 01.01.2021:

Вкладка Вычеты

В данной вкладке программы, прежде всего, выбирается нужный вид вычета:

- Имущественный – если нужно вернуть НДФЛ при покупке недвижимости.

- Социальный – для возврата подоходного налога по тратам на обучение, лечение.

- Стандартный – если работодатель не в полном мере предоставил данный вид льготы.

- Инвестиционный – если были операции инвестиционного характера в 2023 году.

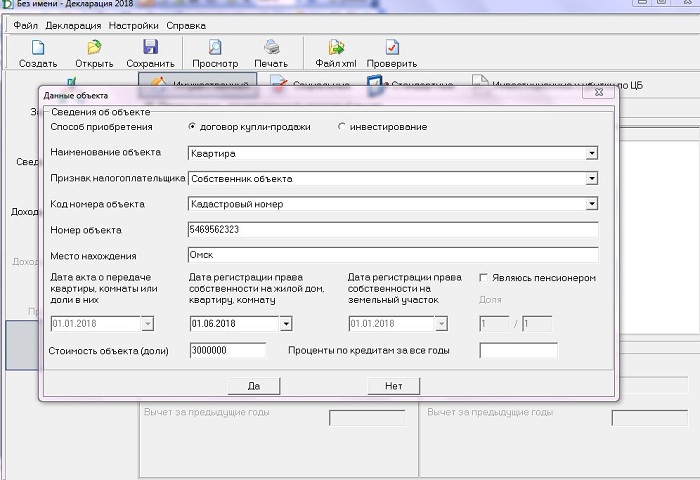

Имущественный при покупке жилья

При покупке недвижимости граждане могут использовать имущественный вычет 2 млн.руб. для возврата 13 процентов с расходов. Эту вкладку программы нужно также заполнять для получения вычета по ипотечным процентам.

Отмечается «Предоставить имущественный вычет».

Для добавления купленного объекта нужно нажать на зеленый плюс.

Далее заполняются следующие данные:

- выбирается из списка наименование объекта;

- выбирается из списка признак налогоплательщика;

- выбирается номер объекта, который известен – кадастровый, условные или инвентарный, если никакой не известен, то выбирается «номер отсутствует», как правило, известен кадастровый номер;

- прописывается номер, если он отсутствует, то ниже заполняется поле «место нахождения»;

- если составлялся передаточный акт на объект недвижимости, то вносится дата заключения акта;

- устанавливается дата, когда зарегистрированы права на недвижимость в гос.органе;

- если куплена доля, то указывается ее размер;

- пенсионерам нужно отметить факт принадлежности к данной категории граждан;

- вносится стоимость покупки по договору;

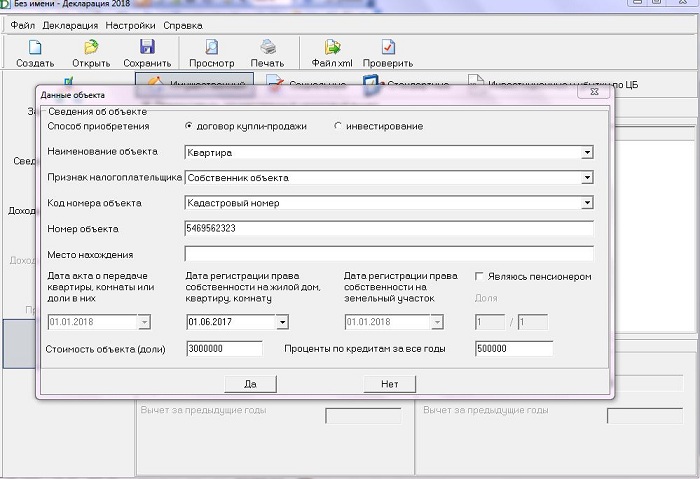

- если нужен возврат подоходного налога по ипотечным процентам, то вносится уплаченная сумма процентов по ипотечном договору.

В заполненном виде вкладка выглядит так:

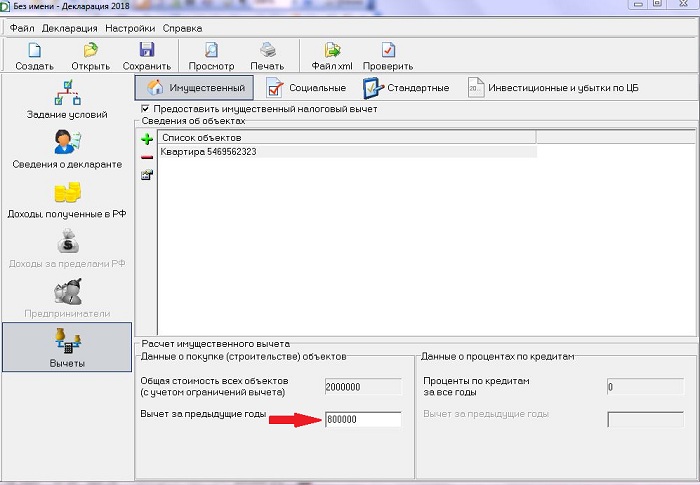

После заполнения данных о купленном объекте ниже нужно провести расчет имущественного вычета.

Если покупатель квартиры или иной недвижимости обращается за вычетом с декларацией впервые, то указывается сумма расходов на покупку с учетом вычета.

Если обращение идет повторно для получения остатка вычета, то дополнительно вносится величина уже использованной льготы за предыдущие годы.

Аналогичные сведения заполняются по ипотечным процентам, если квартира куплена в ипотеку.

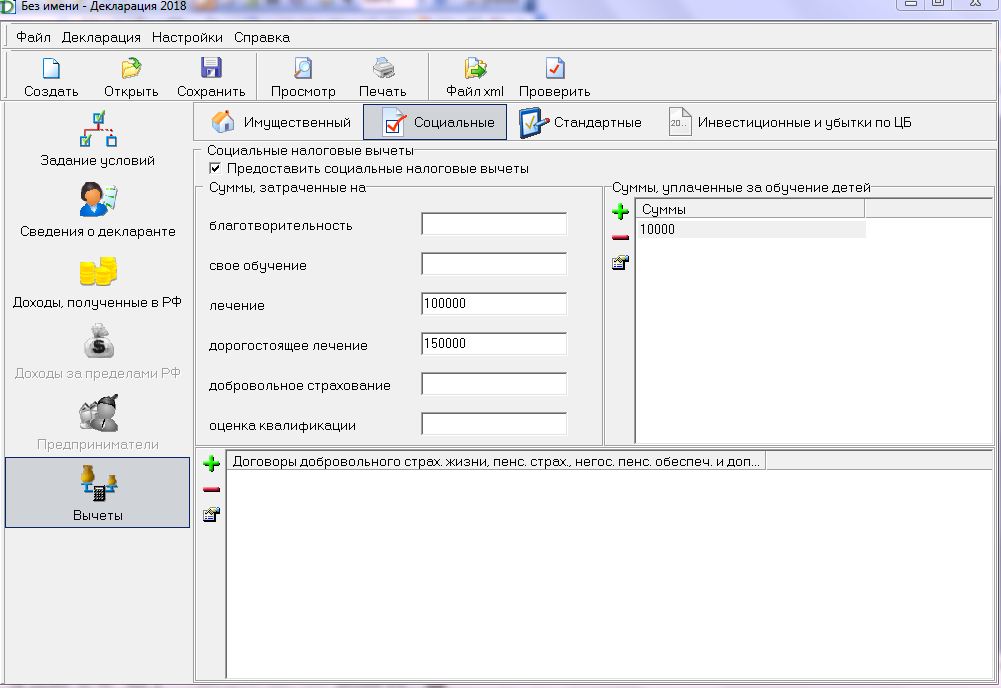

Социальный для возврата подоходного налога за обучение, лечение

В этом случае нужно заполнить данные о положенном социальном вычете.

В соответствующей вкладке программы с декларацией нужно отметить «предоставить социальные налоговый вычеты», после чего внести сумму расходов, которая учитывается в составе данного вида льготы.

При этом расходы указываются с учетом ограничения по величине вычета.

Наиболее часто используемые виды расходов:

- на лечение, обучение свое – 120000 руб.;

- на лечение, обучение родственников – 50000 руб.;

- дорогостоящее лечение из Перечня – без ограничений.

В заполненном виде по расходам на обучение данная вкладка программы 3-НДФЛ выглядит так:

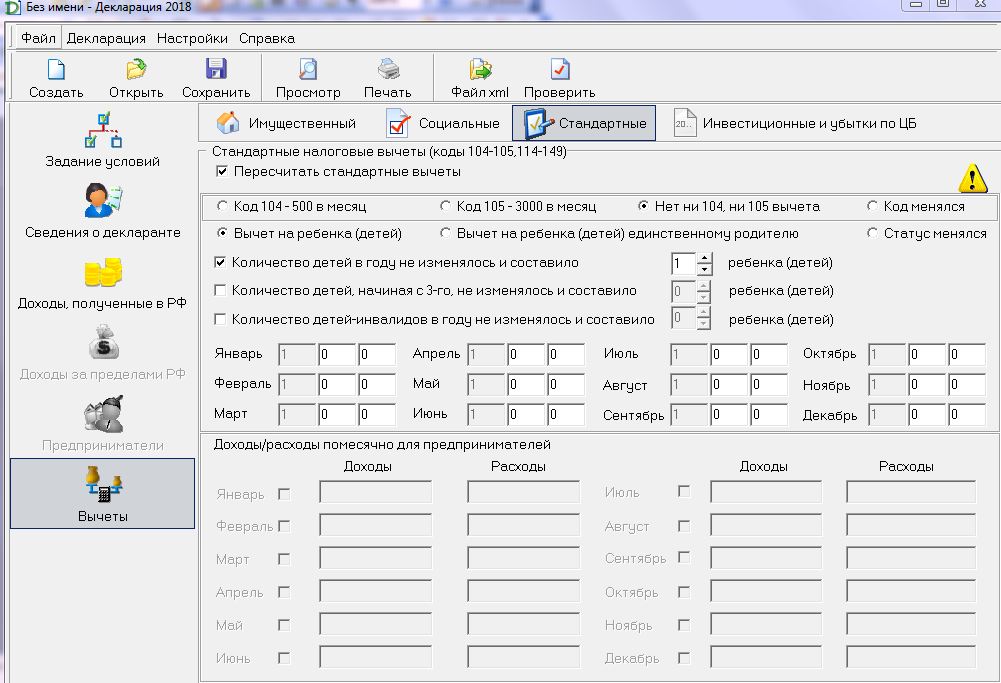

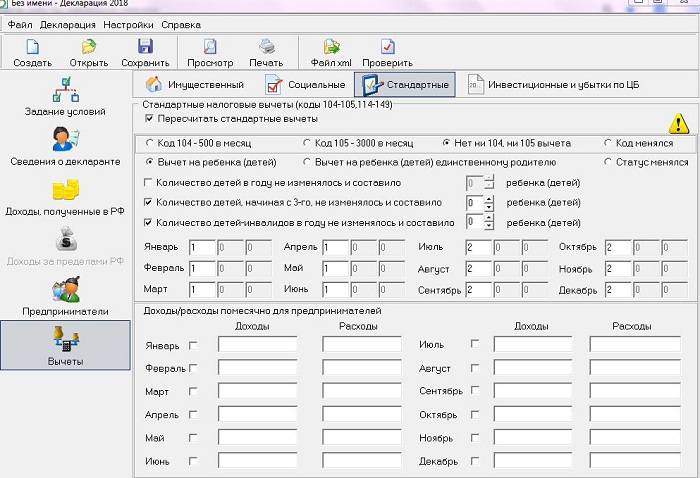

Стандартные

Если работодатель по какой-то причине не в полном мере предоставил данный вид льготы в течение 2023 года и удерживал НДФЛ с полной суммы заработка, то в 2024 году можно обратиться в ФНС за возвратом подоходного налога с суммы, в отношении которой не предоставлены стандартные вычеты.

Для возврата налога заполняется соответствующая вкладка программы.

Необходимо отметить «Пересчитать стандартные вычеты».

Далее отмечается:

- Код 104 – если не предоставлен вычет 500 руб.;

- Код 105 – если не предоставлен вычет 3000 руб;

- Нет ни 104, ни 105 – если указанные виды льгот не положены (предоставляется только детский вычет);

- Код менялся – если были изменения в отчетном году в отношении вычетом 500 и 3000 руб.

Единственного родителю ребенка положена удвоенная льгота, поэтому гражданину в таком статусе нужно отметить «Вычет на ребенка единственному родителю».

Если произошли изменения статуса в отчетном году, то нужно выбрать «Статус менялся» и указать, в каком месяце были изменения.

В стандартном случае выбирается пункт «Вычет на ребенка».

Если стандартная льгота предоставляется работнику, у которого один или двое детей, при этом их количество в отчетном году не менялось, то выбирается первый пункт «Количество детей в году не изменилось и составило» — справа выбирается число детей.

Если были изменения, то данный пункт не выбирается, сведения заполняются вручную по каждому месяцу ниже – заполняются первый клетки каждого месяца числом детей. Например, в июле родился второй ребенок:

Если детей трое и больше, при этом их число не менялось, то выбирается второй пункт. При наличии изменений (родился или умер ребенок) вносятся данные для каждого месяца ниже во вторую клетку.

Если у работника есть дети с инвалидностью, и их число не менялось в отчетном году, то ставится галочка в третьем пункте и указывается количество детей инвалидов. При наличии изменений – данные заполняются по каждому месяцу отдельно в третьей клетке.

Для ИП (индивидуальных предпринимателей)

ИП, который желает декларировать свой доход и уплатить налог, должен заполнить:

- На вкладке программы «заданий условий» — указать признак налогоплательщика «Индивидуальный предприниматель», а вид доходов «От предпринимательской деятельности».

- На вкладке «Предприниматели» указать вид деятельности и его код по ОКВЭД, сумму доходов за отчетный год, сумму расходов, если есть их документальное подтверждение (в противном случае доходы будут уменьшены на 20%), заполнить дополнительные данные – скорректированная база и налог при самостоятельной корректировке, платежи по патенту и торговому сбору при наличии таковых, а также авансовые платежи по налогу в течение года, которые уменьшат НДФЛ к уплате за год.

- КФХ отмечаются пункт «Крестьянское фермерское хозяйство» и указывают год образования.

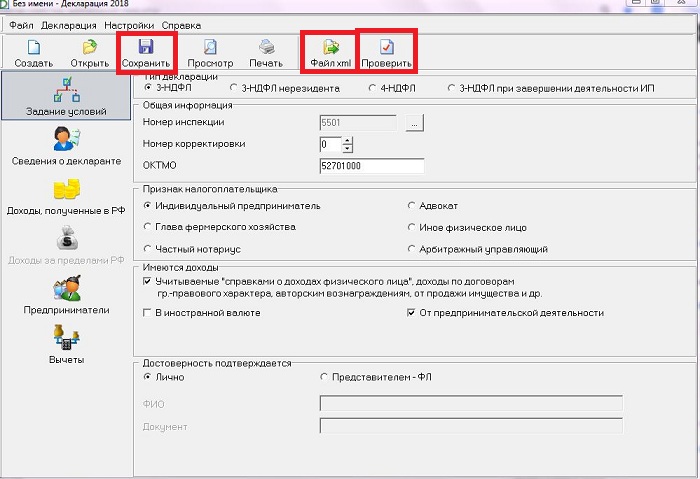

Как сохранить отчет в xml и pdf?

Заполненная в программе декларация сохраняется путем нажатия на дискету (Сохранить) в верхней части окна. Также можно сохранить документ через Файл – Сохранить.

После сохранения 3-НДФЛ требует проверки, для чего нужно нажать «Проверить» в верхнем меню, либо через Декларация – Проверить.

Если проверка прошла успешно, значит, ошибок в заполненной декларации 3-НДФЛ нет и можно приступать к распечатке.

Чтобы сохранить 3-НДФЛ в формате xml, следует нажать в верхнем меню Декларация – Экспорт в xml. Можно воспользоваться кнопкой «Файл xml» в верху окна.

Далее можно использовать сохраненный файл в необходимых целях.

Как распечатать на другом компьютере?

Если возникла необходимость распечатать заполненную декларацию на другом компьютере, например, нет доступа к принтеру у текущего устройства, то требуется сохраненный xml файл перенести на флешку, после чего открыть ее на другом компьютере.

Полезное видео

В данном видео даны подробные разъяснения, как правильно заполнять 3-НДФЛ с помощью программы ИФНС.